Bolsas globais disputam IPO da maior petrolífera mundial

(Bloomberg) -- As maiores bolsas de valores do planeta reiniciaram o cortejo à Saudi Aramco, na batalha para sediar a maior oferta pública inicial do mundo, segundo pessoas com conhecimento do assunto.

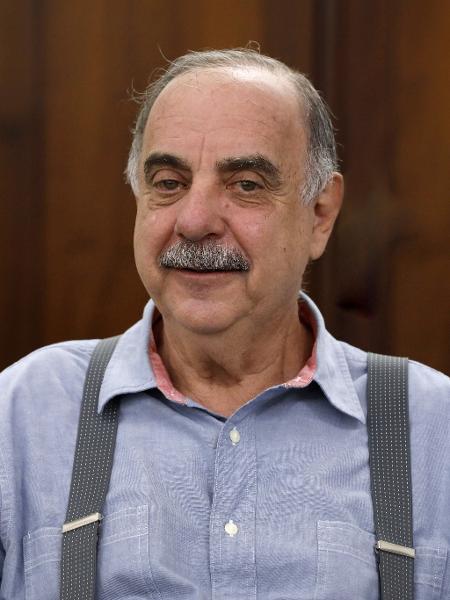

Representantes do alto escalão das bolsas de Londres, Hong Kong e Nova York estão abordando a petrolífera ativamente nas últimas semanas, de acordo com as fontes, que pediram anonimato porque a informação é privada. O presidente da London Stock Exchange Group, David Schwimmer, foi um dos que visitaram a Arábia Saudita no último mês para conquistar autoridades da Aramco, disseram.

A Arábia Saudita espera levantar até US$ 100 bilhões com a listagem. Conseguir um espaço na operação seria uma vitória para bolsas de valores que enfrentam volumes baixos e maior volatilidade nos mercados financeiros. Como parte da IPO (initial public offering), a Aramco planeja listar na bolsa do reino, mas ainda não tomou a decisão sobre outros locais, de acordo com essas pessoas.

A Bloomberg News noticiou em julho que a Arábia Saudita estava retomando os preparativos para IPO da Aramco, que é a empresa mais lucrativa do mundo. A companhia já selecionou Lazard e Moelis como assessores da listagem, segundo informação de pessoas com conhecimento do assunto.

Delegação visita JidáOficialmente chamada Saudi Arabian Oil, a Aramco não retornou imediatamente o pedido de comentário da reportagem. Representantes das bolsas de Londres, Hong Kong e Nova York se recusaram a comentar.

Schwimmer, da bolsa londrina, visitou a Arábia Saudita várias vezes este ano, inclusive como palestrante de uma cúpula financeira em Riad em abril e, na época, disse que estava trabalhando em estreita colaboração com a bolsa local para ajudar empresas menores a captar recursos externos.

Ele também participou de uma delegação liderada por Philip Hammond, então ministro das Finanças, que foi a Jidá no início de julho para a primeira reunião do Pilar Econômico e Social do Comitê de Parceria Estratégica entre Reino Unido e Arábia Saudita.

A primeira tentativa de listagem da Aramco atraiu inúmeras abordagens das principais bolsas globais, de Nova York a Tóquio. Bolsas menores, como as de Cingapura e Toronto, entraram na disputa. Suas esperanças foram arrasadas quando a Aramco suspendeu os planos de abertura de capital após dois anos de preparativos e, em vez disso, decidiu comprar uma participação na química Saudi Basic Industries por US$ 69 bilhões.

Regras mais flexíveis Na vez passada, as bolsas globais ofereceram à Aramco diversos incentivos. Uma das propostas era uma listagem dupla na Arábia Saudita e em Hong Kong em troca de investimentos de fundos chineses, segundo relatos de pessoas a par do assunto.

As chances de Londres aumentaram quando o órgão regulador do mercado local flexibilizou as regras de listagem no ano passado para atrair companhias estatais.

A atratividade de Nova York é reforçada pelo relacionamento que o príncipe herdeiro, Mohammed bin Salman, cultivou com o presidente americano, Donald Trump. Ainda assim, a Aramco avalia os riscos jurídicos nos EUA, por exemplo, se acionistas moverem processos ambientais, revelaram as fontes.

--Com a colaboração de Benjamin Robertson, Viren Vaghela, Lananh Nguyen e Matthew Martin.